最近よく耳にする『インボイス制度』?!

何のことかよくわからない方も多いのではないでしょうか!確かに、この『インボイス制度』に関係しない方もいらっしゃる中ではありますが、事業を行っている個人事業主・法人にとっては非常に重要な事なんです。

では、早速ですが『インボイス制度』について見て参りましょう!!!

Contents

インボイス制度

『インボイス制度』とは、正式には『適格請求書』のことをいいます。

複数税率に対応したものとして、令和5年10月1日から導入される仕入れ額控除の方式の事です。

売手側は買手である取引相手から求められたときは、『適格請求書(インボイス)』を交付しなければなりません。また交付したインボイスの写しを保存しておく必要もあります。

買手側は原則としてインボイスまたは『適格簡易請求書(簡易インボイス)』の保存が仕入れ額控除の要件とされ、免税事業者等(適格請求書発行事業者以外の者)から仕入れた場合は仕入れ額控除ができなくなります。仕入れ額控除については後程詳しくお伝えしますが、インボイスとは、『売手が買手に対して正確な適用税率(10%・軽減税率8%)や消費税額を伝えるための手段』であり、請求書、納品書、領収書、レシート等、書類の名称は問わず、一定の事項が記載された書類をいいます。

インボイス発行事業者の申請・登録について

インボイスを交付するためには税務署長に申請書を提出し、登録を受ける必要があります。

消費税の課税事業者でなければ登録を受けることはできません。

登録申請のスケジュールは、令和5年10月1日から登録を受ける場合、令和5年3月31日までに登録申請書を提出しなければなりません。

ご存知な方もいらっしゃいますが、実は登録申請書の受付開始は、令和3年10月1日から始まっているんですね。

申請から登録まで

インボイス交付の申請から登録までの流れは次の通りです。

- 登録申請書を提出(令和5年3月31日まで)

- 税務署による審査、

- 登録及び公表登録簿への登載、ここで登録番号をゲットとなります

- 税務署からの通知

令和5年10月1日から登録効力発生となります。

今後、免税事業者が課税事業者へ登録を行うのか、または登録を行わないのかについては、事業者の任意となっており、繰り返しになりますが、登録をしない場合は取引先が仕入税額控除を受けることが出来なくなります。ここ、非常に重要なポイントです。

インボイス制度の導入で何が変わる?

まず、売手側の留意点について見て参りましょう。

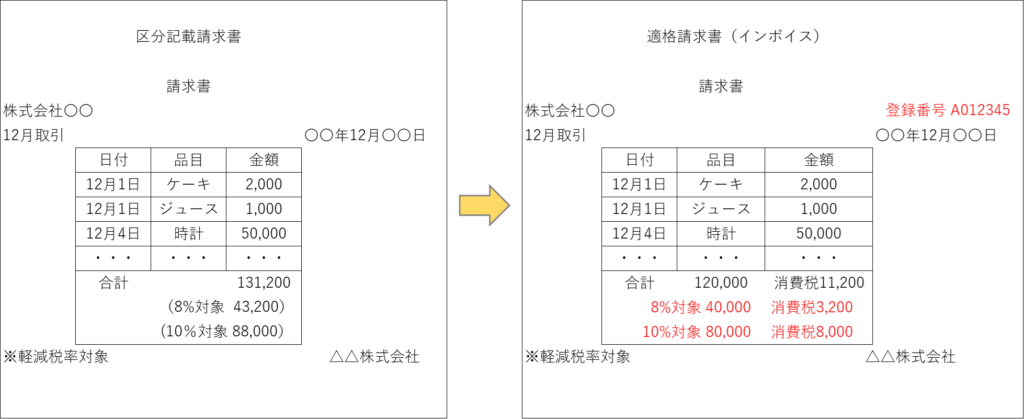

区分記載請求書等保存方式が令和5年10月1日から適格請求書等保存方式(インボイス制度)に変わります。

変更点は以下の通り。

令和5年9月30日まで:区分記載請求書

- 請求書発行者の氏名又は名称

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した税込対価の額

- 請求書受領者の氏名又は名称

令和5年10月1日から:インボイスでの変更点

- インボイス発行業者の氏名又は名称及び登録番号

- 同上

- 同上

- 税率ごとに区分して合計した対価の額(税抜き又は税込み)及び適用税率

- 同上

請求書の記載事項

請求書の記載事項も変わります。

登録番号を記載する事、消費税をはっきりと記載する事が変更点になります。

また不特定、且つ多数の者相手に行う事業については(小売業・飲食業・写真業・旅行業など)、インボイスに代えて適格簡易請求書(簡易インボイス)を交付する事ができます。

※インボイス制度と簡易インボイス制度の併用は可能です。

詳しくは、イメージ図をご覧ください。

更に税率ごとに区分した消費税額等の端末処理に関しては、税率ごとに区分して合計した対価の額に税率を乗じる事とし、個々の商品ごとに消費税額等を計算して端末処理を行いその合計を記載する事は不可となります。

つまり、1つのインボイスにつき、各、税率ごとに1回の端末処理を行う事となっておりますので、注意が必要です(切り上げ等、端末処理の方法は任意)

インボイス発行業者に課せられた義務

その他、売手側の留意点として、インボイス発行業者に課せられた義務があります。

- 適格請求書(インボイス)の交付

- 適格返還請求書の交付

- 修正した適格請求書の交付

- 交付した適格請求書(インボイス)の保存

買手側の留意点

次に買手側の留意点について見て参りましょう。

先程、「インボイス発行・申請」の部分で触れさせて頂きました、課税事業者登録をしない場合は取引先が課税事業者の場合、仕入税額控除を受けることが出来なくなると、お伝えをさせて頂きましたが、具体的に見て参りましょう。

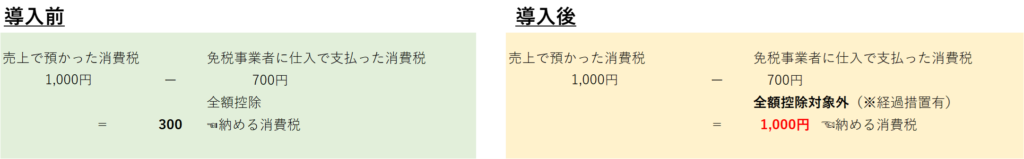

そもそも仕入税額控除とは、売上で預かった消費税から仕入れで支払った消費税を差し引いた消費税を納める事となっている。

つまり、仕入れで支払った消費税が『仕入税額控除』となります。(区分記載請求書等保存方式の場合、区分記載請求書等の保存が要件)

例えば、免税事業者から商品を7,700円で仕入れて11,000円で販売した場合のインボイス制度導入前・導入後を見て参りましょう。

変更後、仕入控除を受けるための要件として、一定の事項を記載した帳簿及びインボイスの保存が必要になり、発行事業者同士であればこの仕入れ控除を受ける事ができますが、そうではなく発行事業者が免税事業者との場合は、仕入れ控除を受ける事が出来なくなるのです。

また区分記載請求書等保存方式では、区分記載請求書等の保存が要件でありますが、適格請求書等保存方式(インボイス制度)では、インボイス等の保存(※登録番号等の必要な事項が記載されたインボイス等を保存)となり、この部分も変更点となります。

消費税仕入額控除について、適格請求書発行事業者に登録していない事業者からの仕入は、仕入れ額控除ができなくなるため、仕入れを行う相手業者の選択が行われる可能性があります。免税事業者は適格請求書発行事業者に登録が出来ないため、課税事業者を選択するかどうか、十二分に検討をしなければならないのではないでしょうか。

では、免税事業者等からの課税仕入れにかかかる経過措置について見て参ります。

- 令和5年9月30日までは、100%控除可能(仕入れ等で支払った消費税)

- 令和5年10月1日~令和8年9月30日までは、80%控除可能(〃)

- 令和8年10月1日~令和11年9月30日までは、50%控除可能(〃)

- 令和11年10月1日~は、控除不可

そして、その他の買い手側の留意点として、免税事業者の事前把握について見て参りますが、インボイス導入(令和5年10月1日)前に、取引先がインボイス発行業者かどうかを確認する方法として、国税庁HPを利用(取引先が法人の場合のみ)①法人番号検索➁適格請求書発行業者公表サイトに、相手方の法人番号を入力する方法があります。

また書面で(メール等)で、当社がインボイス発行業者であることを通知するとともに取引先の登録状況を令和5年3月31日までに、事前把握をすることが重要であり、もし相手方が免税事業者であれば、経過措置はあるものの仕入れ額控除の利用できなくなるため、事業活動に影響が出ないように、確認することが必要ではないでしょうか。

※適格請求書発行事業者公表サイトについては令和3年10月から運用開始されておりますので、相手方の法人番号を確認し検索されてみてください。

電子インボイスについて

令和5年10月1日のインボイス制度開始に伴い、電子インボイスの導入が進む?と言われておりますが、電子インボイス推進協議会(EIPA)は国際基準規格『Pappl(ペポル』をベースとして電子インボイスの日本標準仕様の策定を進めています。システム運用開始は令和4年秋頃を目指しているようです。この背景には、中小・小規模事業者から大企業に至るまで幅広く、容易に、且つ低コストで、さらにグローバルな取引にも対応できる仕組みとなるように進められています。

最後に、令和5年10月1日から『適格請求書等保存方式(いわゆるインボイス制度)』が導入されますが、導入後、『適格請求書発行事業者』は請求書等の記載要件が増えるとともに、適格請求書の保存が必要になるなど、さまざまな義務が課せられます。また適格請求書発行事業者に登録していない業者からの仕入は、仕入れ額控除ができなくなるなど、経営にどのような影響が出るのかわからない部分もありますので、顧問税理士の方などに相談をし、時代の波に取り残されないように、今できることから始めてみてはいかがでしょうか。

今を変えれば過去も未来も変えられる!!!