金融庁は2023年度税制改正要望でNISA等の拡充に加えて、従業員向けに金融教育を行う企業への減税措置を盛り込むようです。従業員の金融リテラシーを高めることで資産形成を後押しするのが狙いとされています。

顧問税理士や顧問弁護士と並ぶ、有料で企業のFP相談を請け負う顧問FPの道が開けそうです。

【報道内容要旨】

企業が有料で講師を招き金融教育を実施した際に、費用の一部を法人税額から控除することを可能にする。

減税額の想定 大企業:費用の3% 中小企業:費用の5%

企業の金融教育で法人税減税 資産形成後押し―金融庁要望:時事ドットコム

https://www.jiji.com/jc/article?k=2022082300880&g=eco(参照2022-09-09)

Contents

金融庁の想い

冒頭で記した通り金融庁の想いは資産形成の後押しです。

金融庁はできるだけ多くの国民にNISA、つみたてNISAを活用してもらい、自助努力で老後資金を形成して欲しいと考えています。

そのため、NISA等の拡充が実現したとしても利用されなかったら意味がありません。イギリスの有名なことわざで、日本人にも馴染みのある次の言葉をご存じの方も多いと思います。

You can take a horse to the water, but you can’t make him drink.

馬を水辺に連れて行くことはできても、水を飲ませることはできない。

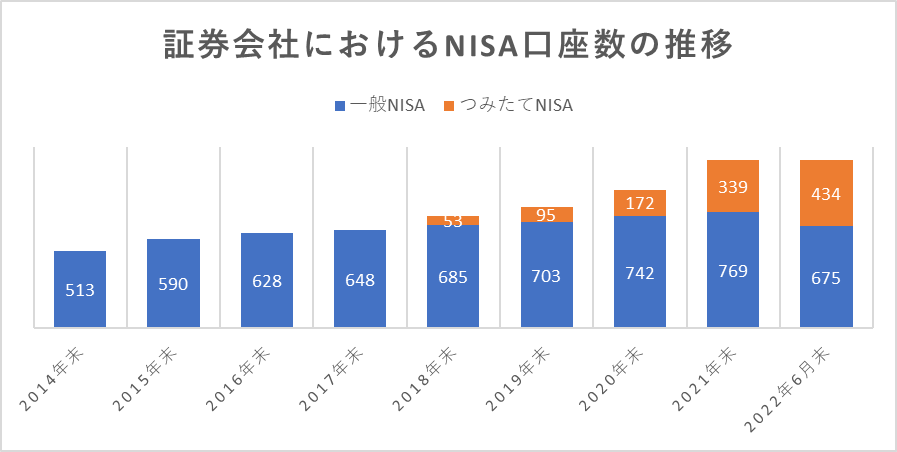

2014年にスタートしたNISA、2018年にスタートしたつみたてNISAは制度開始以降順調に口座数を積み上げてきました。NISA、つみたてNISAの総口座数は2021年末に1108万口座と2020年末の914万口座と比較して21.2%の伸びを示しています。

しかし、2022年3月末(年明けから3ヶ月経過時点)の総口座数は1120万と2021年末からは僅か1.1%の増加になりました。現時点でデータが入手できる最新の20歳以上人口(2021年6月1日時点※)1億0521万4千人に対して口座保有比率は10.6%に留まっています。

口座数の伸び率が鈍化した主な要因は2つあると考えられます。

まずは、2022年1月1日を持って番号未告知者の残高のない勘定未設定口座(投資を開始していない口座)が税法に従い廃止されたことにあります。

未稼働の口座の廃止と共に口座開設の伸びが鈍化した背景として、世界的に株式市場が下落したことも見逃せません。

投資教育が十分に浸透していない日本では、株式市場が上昇すると投資意欲が増し、逆に下落スト投資意欲が減退する傾向があるようです。金融教育が浸透していない日本では仕方のないことです。

このような状況を打開すべく、金融庁は2022年4月から高校家庭科で金融教育を開始しています。

それでは高校生がどのような内容を学ぶのか確認してみましょう。

長くなりますが重要な箇所なので指導要領から抜粋します。

ア(ア ) 家計の構造について理解するとともに生活における経済と社会との関わりについて理解を深めること。

家計の構造については、可処分所得や非消費支出の分析など具体的な事例を通して、家計の構造を理解した上で、収入と支出のバランスの重要性とともに、リスク管理も踏まえた家計管理の基本についても理解できるようにする。家計が家族構成やライフステージ、生活に関わる価値観などで大きく異なることや、キャッシュレス時代の家計の管理などについて、具体的な事例を取り上げ理解できるようにする。また、現代の家計は、クレジットカードや電子マネーの普及などキャッシュレス化によって大きく変化しており、情報が氾濫する中で慎重な意思決定が求められていることを具体的な事例を通して理解できるようにする。

生活における経済と社会との関わりについては、家庭経済と国民経済との関わりなど経済循環における家計の位置付けとその役割の重要性や家計の特徴や,教育,医療,社会保障などの負担の拡大などについて、統計資料等を活用して現状を理解できるようにする。

ア(イ ) 生涯を見通した生活における経済の管理や計画、リスク管理の考え方について理解を深め、情報の収集・整理が適切にできること。

生涯を見通した生活における経済の管理や計画、リスク管理の考え方については、人生を通して必要となる費用はライフステージごとに異なることについて理解して生涯収支に関心をもつようにするとともに、将来の予測が困難な時代におけるリスク管理の考え方について理解できるようにする。また、生涯を見通した経済計画を立てるには、教育資金、住宅取得、老後の備えの他にも、事故や病気、失業などのリスクへの対応策も必要であることについて理解し、預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品の特徴(メリット、デメリット)、資産形成の視点にも触れながら、生涯を見通した経済計画の重要性について理解できるようにする。

情報の収集・整理が適切にできることについては、世の中に大量にあふれる生活情報の中から、短期的・長期的な経済の管理や計画に関連した適切な情報を収集し、ICTや統計資料等を活用して整理できるようにする。

文部科学省「【家庭編】高等学校学習指導要領(平成30年告示)解説」 P50

https://www.mext.go.jp/content/1407073_10_1_2.pdf

指導要領を読んであなたは気づいたと思います。

高校家庭科で習う金融教育は、まさに我々FPが普段お客様に提供している情報そのものなのです。中学校でも金融リテラシー教育が始まっており、中長期的な視点で日本の金融教育は世界でも高水準になって行くことが期待できます。自然とNISA、つみたてNISAを活用した資産形成に取り組むことになるでしょう。

しかし問題は既に社会に出て、強制的に金融知識を学ぶ場がない世代です。

金融庁はNISA制度の拡充(=水辺に連れて行く)だけでなく、金融市場の変動に関係なく制度を活用してもらう(=水を飲ませる)ために、企業経営者に従業員向け金融教育の奨励策を準備しようとしているのです。

出典:日本証券業協会 NISA口座開設・利用状況調査結果(2022年6月30日現在)について

https://www.jsda.or.jp/shiryoshitsu/toukei/files/nisajoukyou/nisaall.pdf(参照2022-09-09)

※20歳以上人口推計値

出典:政府統計の総合窓口(e-Stat)人口推計 / 各月1日現在人口 / 令和2年国勢調査結果確定人口に基づく改定数値(令和2年10月~令和3年6月)

https://www.e-stat.go.jp/stat-search/files?page=1&toukei=00200524&tstat=000000090001&tclass1=000001011678&tclass2=000001161226(参照2022-09-09)

金融庁の税制改正要望は顧問FP就任のチャンス

まずは企業経営者に対して、金融庁が税制大綱で要望した、従業員向けに金融教育を行う企業への減税措置を伝えていきましょう。

一般的に経営者は試行錯誤を繰り返しています。

事業だけでなく従業員の皆さんの満足度を上げようと様々な施策に取り組んでいるものの、その手応えに不安を感じている経営者は少なくありません。

金融庁は「馬を水辺に連れて行く(=制度を拡充する)ことはできても、水を飲ませる(=制度を活用させる)ことはできない。」現状を危惧しています。

例えばNISAのモデルとなった英国のISAは、英国民の約2200 万人(2014 年4月5日時点)が ISA 口座を保有しており、比率は成人人口のおよそ50%に上ります。

ISA導入は1999年と歴史に15年の違いがあるものの、NISAとの差は歴然です。金融庁の苦慮が窺い知れます。

この点を強調することにより、経営者ご自身の苦労と金融庁の想いがオーバーラップし、金融庁の想いに共感=従業員向け金融教育を採用する可能性が高まると考えます。

実際に金融教育の有料講師となれば、NISA、つみたてNISAについて勉強会を開催することになります。

また、従業員が同時に勉強会に参加することが難しいようであれば、個別で対応することも必要になってくるでしょう。新卒、中途採用を実施している企業であれば、採用がある度に金融教育の場を設けることにもなります。

ここで重要なのは、FPにとってNISA等の非課税制度を理解するのは容易いことでも、一般の方にとってはそう簡単なことではないということです。常にお金の話題に触れているFPと、限られた時間かつ細切れでしかお金のことを考えることができない一般の方では知識の定着深度が異なります。

加えて、実際に口座を開設し投資を実践するとなると、商品選定の難しさ、価格が変動することによる不安も加わりさらにハードルは高まります。

日本国民が老後に対して不安なく幸せに暮らすために必要なのが金融知識です。

我々FPは、ただでさえ馴染みの薄い金融知識を広く浸透させるだけでなく、実践までサポートする重要な役割を担っています。

企業経営者の立場になってみれば、金融教育によって従業員が老後の不安から解消され、より一層仕事に身が入るようになれば負担したコスト以上のベネフィットが得られることになります。

企業の金融教育を担う立場は、税務を担う顧問税理士や法務問題を解決する顧問弁護士と並び、顧問FPと呼べる存在です。

出典:日本証券業協会「英国における個人の中長期的・自助努力による 資産形成のための投資優遇税制等の実態調査」報告書

https://www.jsda.or.jp/shiryoshitsu/houkokusyo/files/kaigai_houkokusyo_160623.pdf(参照2022-09-09)

顧問FP就任のメリットと注意点

メリットはもちろん定期的な勉強会の開催と個別のFP相談です。

長期的な視点にたった投資資金の確保のために、家計全般へのアドバイスが求められます。

顧問FPとして従業員の皆さんとの信頼関係を確立することができれば、自ずと金融商品の紹介が求められるでしょう。安定的な顧客基盤を築くことが可能になります。

最後に注意点があります。

高校教育の指導要領にある通り、「預貯金、民間保険、株式、債券、投資信託等の基本的な金融商品の特徴(メリット、デメリット)」を網羅的に示し、紹介する金融商品の偏りをなくすことです。

意図的に特定の金融商品のメリットを強調し、逆に特定の金融商品のデメリットを強調することがあってはなりません。

資産形成においてはNISA、つみたてNISAを最大限に活用することが、多くの顧客にとって最適解になります。